Pandemi ve iddialı elektrikleşme hedeflerine paralel, otomotiv sektörü tedarikçileri, gelecek beş yılda tedarikçi tarafında bir konsolidasyon bekliyor ve bazı parça ve bileşenlerde pazarın yüzde 30 ve fazlasını elinde tutacak süper tedarikçilerin ortaya çıkacağı tahmin ediliyor.

Avrupa Otomotiv Tedarikçileri Derneği CLEPA ve McKinsey’in altı ayda bir gerçekleştirdiği ‘Otomotiv Tedarikçileri Nabız Kontrol Anketi” sonuçları, sektörde büyük bir konsolidasyon beklentisi olduğunu ortaya koyuyor. Katılımcıların yüzde 68’i önümüzdeki beş yıl içinde sektörde konsolidasyon yaşanacağını, yüzde 22’si ise bu konsolidasyon sürecinin araç işletim sistemi ve otonom sürüş yazılımı gibi bazı kritik bileşenlerde pazarın yüzde 30’u veya fazlasına hakim “süper tedarikçiler” ortaya çıkmasını bekliyor.

Elektrikleşme ve dijitalleşme, sektörde kârlılığı geleneksel motor ve gövde gibi alanlardan yazılım gibi alanlara kaydırıyor. Pandemiye rağmen 2021’de hem 2019’dan hem de 2020’den daha iyi sonuçlar bekleyen sektör yetkilileri, kâr marjları konusunda da daha iyimser. Ancak dönüşüm, birçok oyuncuyu sektör dışında büyüme fırsatlarını incelemeye de itiyor. Katılımcıların yüzde 72’si tamamen otomotiv dışı sektörlerdeki büyüme fırsatlarını değerlendiriyor.

Küresel çip krizine rağmen, COVID-19 pandemisinden iddialı elektrikleşme hedefleriyle toparlanmaya başlayan otomotiv sektörünün tedarikçileri de büyük bir dönüşümün eşiğinde. Otomotiv tedarik sektöründe güçlü bir toparlanma öngören sektör yetkilileri, hem bir konsolidasyon bekliyor, hem de bu konsolidasyon sürecinin “süper tedarikçiler” ortaya çıkartacağını öngörüyor.

Bu yıl 2019’dan da 2020’den de iyi olacak

Sektörün nabzını tutan Avrupa Otomotiv Tedarikçileri Derneği CLEPA ve McKinsey’in ‘Otomotiv Tedarikçileri Nabız Kontrol Anketi’nin sonuçlarının yer aldığı rapor, otomotiv tedarikçilerinin yüzde 80’inin gelecek 12 ay içinde siparişlerde artış beklediğini ortaya koyuyor. Sektörün büyük bir kısmı siparişleri “beklenenden de hızlı bir iyileşme” olarak değerlendiriyor. Sektör genelinde büyümenin bu yıl hem 2019’dan hem de 2020’den daha iyi olması bekleniyor.

Kârlılık donanımdan yazılıma kayıyor

Katılımcıların yüzde 68’i gelecek 5 yıl içinde sektörde bir konsolidasyon olacağını öngörüyor. Kârlılığın geleneksel motor ve gövde gibi alanlardan, yazılım gibi alanlara kayması beklenirken (yüzde 61), çip ve kamera kontrol ünitesi (CCU) gibi yüksek teknoloji bileşenlerin tedariğine kaymanın otomotiv tedarikçileri için öneminin giderek artacağı tahmin ediliyor (yüzde 50). Ayrıca yüzde 22’lik bir kesim gelecek beş yılda otomotiv yan sanayinde “süper tedarikçi” şirketler ortaya çıkacağını öngörüyor. Bu süper tedarikçilerin otomobil işletim sistemleri veya otonom araç yazılımı gibi bazı kritik ürünlerde pazarda yüzde 30 ve üzerinde pay ile hakimiyet kurabileceği belirtiliyor. Gelecek 5 yılda yan sanayinin yapısında önemli bir değişiklik olmayacağını düşünenlerin oranı ise sadece yüzde 4.

Kâr marjları yükselecek

Şubat ayında yapılan sektörel anketin sonuçlarının yayınlandığı raporda sektörün kâr marjlarının da artmasını beklediği görülüyor. Eylül 2020’de yapılan tedarikçi anketinde katılımcıların yüzde 15’i kâr marjlarının yüzde 1 ila 5 ve daha üzerinde düşeceğini öngörmüş, yüzde 65’i marjların yüzde 1 ila 5 artacağını tahmin etmişti. Yüzde 20’lik bir grup ise kâr marjlarının yüzde 5 ve üzerinde artacağını öngörmüştü. Şubat 2021’de yapılan yeni ankette ise yüzde 44’lük bir kesim kârlılığının yüzde 5 ve üzerinde olmasını bekliyor. Yüzde 45’lik bir kesim ise yüzde 1 ila 5 kârlılık öngörüyor. Kârlılığının düşeceğini öngörenlerin oranı ise yüzde 15’ten yüzde 11’e gerilemiş. Katılımcılardan biri “Krize hızlı tepki vermemiz ve zorlu yapısal değişikliklerimiz meyvesini verecek. 2020’den 2022’ye kârlılıkta ciddi iyileşmeler bekliyoruz” ifadeleriyle özetliyor beklentilerini.

Teknoloji geçmişli yeni oyuncular rekabeti kızıştıyor

Pazara yeni giren makine üreticilerinin (OEM) olduğu dikkat çekilen raporda bu yeni üreticilerin güçlü teknoloji geçmişi olduğu veya çok hızlı büyüyen pazarlardan çıktığı ve yan sanayinin büyük oyuncularına kafa tutmaya başladığı belirtiliyor. Sürdürülebilirlik de otomotiv yan sanayinde en büyük gündemlerden biri. Daha sıkı karbon regülasyonlarına ve karbon salınım düşürme hedeflerine paralel şekilde otomotiv yan sanayinin yüzde 83’ünün sürdürülebilirlik hedefleri olduğu belirtiliyor.

Yüzde 72’si sektör dışında büyüme arayışında

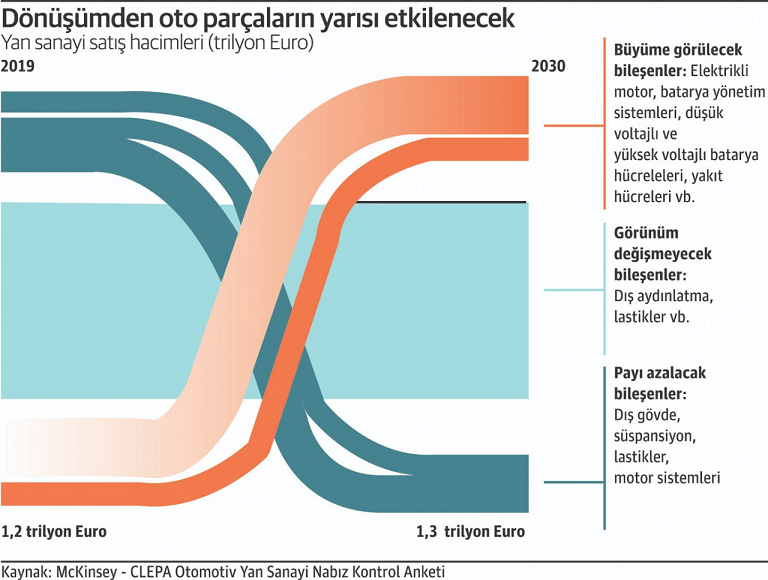

Dönüşüm, otomotiv tedarikçilerini daha teknolojik şirketler olmaya zorluyor. Mevcut yan sanayinin sağladığı parçaların yarısının 2030 itibariyle büyük ölçüde etkilenmesi beklenen dönüşümde, elektrikliye geçiş ve dijitalleşme bazı oyuncuları teknolojileri kendi bünyesinde geliştirmeye (yüzde 61), bazılarını satışın kötüleştiği ürün gruplarında stratejik odaklarını değiştirmeye (yüzde 51), bazılarını portföylerini konsolide etmeye (yüzde 32), bazılarını da satın alma ve birleşmelerle portföyünü genişletmeye (yüzde 29) mecbur bırakıyor. Tedarikçilerin yüzde 90’ından fazlası şu anda aktif şekilde portföylerde değişikliğe gittiklerini söylüyor. Bir önemli değişiklik de yan sanayicinin yüzde 72’sinin sektörün dışında büyüme fırsatlarını inceliyor olması. Ankete göre tedarikçilerin yüzde 49’u sektörün dışında büyüme fırsatlarını aktif bir şekilde incelediklerini söylüyor. Yüzde 72’si otomotivin tamamen dışında hane halklarına ürün satmayı inceliyor. Yüzde 50’si yine otomotivle ilgili olan şarj altyapısındaki fırsatları inceliyor. Yüzde 33’ü de mevcut portföylerine yeni dijital hizmetler eklemeyi planlıyor.

Pandemi yılda 100 milyon adet hedefini tehlikeye soktu

McKinsey Geleceğin Mobilite Çözümleri Merkezi tahminlerine göre COVID-19 pandemisinin otomobil satışlarını 2020 yılında yüzde 15 düşürmüş olması, sektörün 2030 itibariyle bile yıllık 100 milyon araç üretim hedefini ulaşamamasına neden olacak. Raporda Çin ve Asya’daki bölgesel büyümenin Avrupa ve Kuzey Amerika pazarlarındaki düşüşleri telafi edemeyeceği tahmin ediliyor. McKinsey’in bozunmanın düşük olduğu iyimser senaryosuna göre küresel otomotiv satışları 2030 itibariyle 97 milyona ulaşacak. Orta bozunma senaryosuna göre ise bu rakam 9 yılda ancak 87 milyona ulaşabilecek.

IHS Markit’in öngörüleri ise daha iyimser. Ocak 2020’de sektörün 2030’daki yıllık üretiminin 11 milyon adede ulaşacağını öngören IHS, pandemi sonrası Ocak 2021’de bu öngörüsünü 104 milyon adede düşürmüştü.

(Kaynak: Dünya)